جهت اینکه بتوانیم در بازار ارزهای دیجیتال یا خیلی از بازارهای مالی دیگر نظیر بورس و فارکس سرمایهگذاری موفقی را تجربه کنیم، لازم است حتما با علم تحلیل تکنیکال آشنایی تقریاب کاملی داشته باشیم. در ادامه با ما همراه باشید تا یکی از ابزارهای مهم و اصلی در تحلیل تکنیکال به اسم ابر ایچیموکو را بررسی نماییم.

ابر ایچیموکو یک شیوه جهت تحلیل تکنیکال میباشد که چندین اندیکاتور را در یک نمودار واحد ترکیب مینماید. این شیوه در نمودارهای شمعی به عنوان یک ابزار ترید یا معامله موره بهره قرار میگیرد که دید بسیار خوبی از ناحیه های حمایتی و مقاومتی قیمت در برای ما فراهم میکند.

این ابزار علاوه بر این جهت پیشبینی مورد استفاده قرار میگیرد و خیلی از معاملهگران از آن جهت مشخص نمودن جهت روند آینده و حرکت بازاربهره میبرند.

مفهوم ابر ایچیموکو در روزهای پایانی سال ۱۹۳۰ میلادی بوسیله یک روزنامهنگار ژاپنی به اسم گویچی هوسادا مطرح گردید. ولی استراتژی معاملاتی خلاقانه او طی سال ۱۹۶۹، یعنی پس از چند دهه مطالعات و پیشرفتهای تکنیکال به صورت حرفه ای فراهم شد.

هوسادا اسم ابزار نوآورانه خود را ایچیموکو کینکو (Ichimoku Kinko) نهاد که در زبان ژاپنی به معنای «نمودار تعادل در یک نگاه» میباشد.

چگونه کار میکند؟

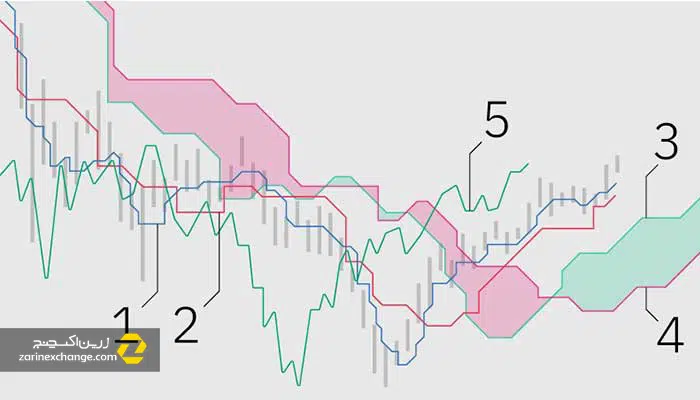

سیستم ابر ایچیموکو اطلاعات را مبنی بر اندیکاتورهای پیشرو و پسرو به نمایش میگذارد و نمودار آن از ۵ خط تشکیل شده است:

- خط تغییر روند یا تنکان سن(Tenkan-sen): میانگین متحرک ۹ دوره (خط آبی رنگ)

- خط استاندارد یا کیجون سن (Kijun-sen): میانگین متحرک ۲۶ دوره

- خط پیشرو یا سنکو اسپن آ (Senkou Span A) : میانگین متحرک خط روند و خط استاندارد میبشد که به اندازه ۲۶ دوره به طرف راست، یعنی به آینده منتقل گردیده.

- خط پیشرو یا سنکو اسپن بی (Senkou Span B): میانگین متحرک ۵۲ دوره که با انتقال شمعها به اندازه ۲۶ دوره به طرف راست (به جلو)، بدست میآید.

- خط تاخیر یا چیکو اسپن (Chikou Span): قیمت بسته شدن در ۲۶ دوره پیش.

فضای میان خط پیشروی A و خط پیشرو B، چیزی است که ابر کومو را فراهم میکند، که به نظر میرسد اصلی ترین قسمت سیستم ایچیموکو محسوب میشود. این دو خط با شیفت دادن ۲۶ دوره به جلو، یک پیشبینی از آینده را به نمایش میگذارند، به همین سبب به عنوان شاخصهای پیشرو در نظر گرفته میگردند.

چیکو اسپن یا خط تاخیر، یک شاخص پسرو میباشد که با انتقال ۲۶ دوره به چپ یا عقب بدست خواهد آمد.

به شکل پیشفرض، این ابرها به رنگهای سبز و قرمز به نمایش درمیایند تا خواندن آن ساده تر باشد.

یک ابر سبز رنگ هنگامی فراهم میگردد که خط پیشروی A (خط ابر سبز رنگ)، بالاتر از خط پیشروی B (خط ابر قرمز رنگ) قرار گرفته باشد.

طبیعتا چنانچه وضعیت برعکس چیزی که گفته شد رخ بدهد، ابر قرمز رنگ پدیدار خواهد شد.

شایان ذکر است که بر خلاف شیوه های دیگر، میانگینهای متحرکی که بوسیله استراتژی ایچیموکو استفاده میگردند، بر پایه قیمت بسته شدن شمعها فعالیت نخواهند کرد. بلکه با توجه به بالاترین و پایینترین نقاط ثبت شده در یک دوره معین (میانگین بالا- پایین) محاسبه میگردند.

به عنوان نمونه، معادله استاندارد جهت یک خط تغییر روند ۹ روزه به شکل زیر میباشد:

۲/(بیشترین اندازه ثبت شده در دوره ۹ روزه +کمترین اندازه ثبت شده در دوره ۹ روزه)=خط تنکان سن

تنظیمات ایچیموکو

بعد از گذشت ۳ دهه تحقیق و آزمایش، گویچی هوسادا نتیجهگیری نمود که تنظیمات دورههای زمانی (۹,۲۶,۵۲) بهترین نتیجه را خواهد داشت. در آن دوران ، برنامه کاری در ژاپن شامل شنبهها هم میشد (تنها یکشنبهها تعطیل بود)، بنابراین عدد ۹، یک هفته و نیم (۶+۳ روز) را بیان میکرد. اعداد ۲۶ و ۵۲ نیز به ترتیب یک و دو ماه را بیانگر بودند.

در حالی که این تنظیمات هنوز هم در بیشتر زمینه های معاملاتی مورد استفاده قرار میگیرد، کارشناسانی که از نمودارها بهره میگیرند ، همواره قادر به تنظیم این اعداد جهت تطابق با استراتژیهای متنوع میباشند.

برای نمونه، در بازار ارزهای دیجیتال، خیلی از معاملهگران، تنظیمات ایچیموکو را با توجه به بازار ۷/۲۴ (در بازار ارزهای دیجیتال تعطیلی در دسترس نیست و این بازارها ۲۴ ساعته و هفت روزه هفته فعال میباشند ) از (۹,۲۶,۵۲) به (۱۰,۳۰,۶۰) تغییر میدهند. بعضی دیگر پا فراتر میگذارند و تنظیمات را به (۲۰,۶۰,۱۲۰) تغییر میدهند تا درصد احتمالی سیگنالهای نادرست را کمتر کنند.

با این وجود ، هنوز هم در خصوص اینکه بهترین اصلاحی که میتواند جهت این تنظیمات پیاده گردد، بحث و اختلافنظر وجود دارد.

بعضی استدلال میکنند که با توجه به چیزی که در خصوص زمانبندی بازار ارزهای دیجیتال واضح است، منطقی است تنظیمات آن را دستخوش تغییر نمایند، ولی بعضی دیگر ادعا میکنند که تغییر تنظیمات از حالت استاندارد نخستین خود امکان دارد تعادل سیستم را دچار اختلال کرده و سیگنالهای نادرست زیادی تولید نماید.

تجزیه و تحلیل نمودار

سیگنالهای معاملاتی ایچیموکو

با توجه به عناصر زیادی که در ایچیموکو قابل دسترس است، ابر ایچیموکو انواع متنوعی از سیگنال را تولید میکند، که میتوان آنها را با بهره سیگنالهای روند و سیگنالهای حرکتی از یکدیگر جدا کرد.

سیگنالهای حرکتی: این سیگنالها بر اساس رابطه میان قیمت بازار، خط استاندارد و خط برگشتی ایجاد میگردند.

سیگنالهای حرکت صعودی هنگامی ایجاد میگردند که یکی یا هر دو خط برگشتی و قیمت بازار بالای خط استاندارد حرکت نمایند.

سیگنالهای حرکت نزولی هنگامی بوجود میایند که یکی یا هر دو خط برگشتی و قیمت بازار زیر خط استاندارد حرکت داشته باشد.

محل تقاطع بین خط برگشتی (تنکان سن) و خط استاندارد (کیجون سن) معمولا به عنوان یک عبور خط برگشتی (TK cross) محسوب میشود.

سیگنالهای روندی: این سیگنالها با در نظر گرفتن رنگ ابر کومو و با توجه به شرایط قیمت بازار نسبت به ابر ایجاد میگردند.

همانطور که ذکر کردیم، رنگ ابر بیانگر تفاوت بین دامنههای خطوط پیشروی A و B میباشد.

به سادگی میتوان گفت زمانی که قیمتها به شکل مکرر بالاتر از ابر قرار داشته باشند، احتمال زیادی وجود دارد که آن دارایی در حرکت افزایشی قرار بگیرد. از سوی دیگر، وقتی قیمتها زیر ابر قرار داشته باشند، میتواند نشانهای از شروع یک حرکت ریزشی را به ما بیان کند.

به جز چند استثنا، زمانی که قیمتها حرکت رو به جلو در داخل ابر در پیش بگیرند، میتواند نشانهای از یک روند مسطح یا خنثی باشد.

چیکو اسپن یا خط تاخیر، که یک شاخص پسرو میاشد، یکی دیگر از ابزارهایی میباشد که قادر است به معاملهگران کمک نماید و روندهای بازگشتی را به تایید برساند. این شاخص دید مناسبی از روند قیمتی (پرایس اکشن)، به نمایش میگذارد که میتواند حرکت افزایشی را زمانی که این شاخص بالای قیمتهای بازار حرکت مینماید تشخیص دهد یا بالعکس حرکت ریزشی را زمانی که این شاخص زیر قیمتهای بازار حرکت دارد، تشخیص دهد.

به صورت عادی، خط تاخیر به شکل تنها کاربردی نیست و در ترکیب با دیگر اجزای ابر ایچیموکو مورد استفاده قرار خواهد گرفت.

جمعبندی

سیگنالهای حرکتی

چنانچه قیمت بازار بالای خط استاندارد حرکت داشته باشد، سیگنالی جهت تشخیص حرکت افزایشی و اگر زیر خط استاندارد حرکت نماید، تاییدی بر حرکت ریزشی خواهد بود.

عبور خط برگشتی (TK cross): چنانچه خط تغییر روند بالای خط استاندارد حرکت داشته باشد (حرکت افزایشی) و زیر خط استاندارد حرکت داشته باشد (حرکت ریزشی) خواهد بود.

سیگنالهای دنبال کننده روند

قیمت بازار بالای ابر ایچیموکو حرکت داشته باشد (حرکت افزایشی) و زیر ابر حرکت داشته باشد(حرکت ریزشی).

رنگ ابر از قرمز به سبز تغییر کند (حرکت افزایشی) و از سبز به قرمز حرکت داشته باشد(حرکت ریزشی).

خط پسرو یا تاخیر بالای قیمتهای بازار قرار بگیرد، حرکت افزایشی و زیز قیمتهای بازار قرار بگیرد، حرکت ریزشی است.

سطوح حمایت و مقاومت

نمودار ایچیموکو قادر است جهت تشخیص نواحی حمایتی و مقاومتی نیز مورد استفاده قرار بگیرد. به شکل معمول، خط پیشروی A (خط ابر سبز زنگ) در طول حرکت افزایشی به عنوان یک خط حمایتی فعالیت دارد و در طول حرکت ریزشی به عنوان یک خط مقاومتی فعالیت خواهد داشت.

در هر دو مورد، شمعهای نمودار علاقه دارند به خط پیشروی A نزدیکتر گردند، ولی اگر قیمت در داخل ابر حرکت داشته باشد ، خط پیشروی B نیز امکان دارد به عنوان یک خط حمایتی/مقاومتی فعالیت کند. علاوه بر این، این حقیقت وجود دارد که هر دو خط پیشروی A و B با پیشبینی ۲۶ دوره آینده، این امکان را جهت معاملهگران بوجود میاورند که نواحی حمایتی و مقاومتی را پیشبینی نمایند.

قدرت سیگنال

قدرت سیگنالهای بوجود آمده بوسیله ابر ایچیموکو به شدت به اینکه آیا آنها با روند گستردهتر همخوانی دارند یا خیر وابسته است. یک سیگنال که قسمتی از یک حرکت واضحتر و بزگتر میباشد ، همواره قویتر از آن سیگنالی میباشد که در جهت مخالف روند غالب قرار خواهد گرفت.

به زبان ساده تر، اگر یک سیگنال افزایشی با روند ریزشی همراه نباشد، امکان دارد آن سیگنال گمراه کننده و نادرست باشد. لذا، هنگامی که یک سیگنال بوجود میاید، رنگ و موقعیت آن نسبت به ابر از اهمیت زیادی برخوردار است. حجم معاملات نیز پارامتری میباشد که حتما باید آن را در نظر بگیریم.

باید توجه داشته باشیم که بهره از ایچیموکو در تایمفریمهای کوتاه تر(نمودارهایی با تایم فریمهای کمتر از روزانه)، منجر به ساخت سیگنالهای نادرست خواهد شد. بطور مجموع، تایمفریمهای بلند مدت تر(روزانه، هفتگی، ماهیانه) حرکتهای قیمتی مورد اعتماد تری و سیگنالهای تعیینکننده حرکت صحیح تری را نشان خواهند داد.

حرف آخر

گویچی هوسادا، بیشتر از ۳۰ سال از عمر خود را جهت ساخت و اصلاح سیستم ایچیموکو نمود که حالا بوسیله میلیونها معاملهگر در سراسر جهان مورد بهره قرار میگیرد.

به عنوان یک شیوه نموداری جامع، ابرهای ایچیموکو هم جهت تشخیص روند بازار استفاده میگردند و هم جهت تعیین حرکت بازار. علاوه بر این، خطوط پیشرو، تشخیص سطوح مقاومتی و حمایتی بالقوه را که هنوز تست نشدهاند، برای معاملهگران ساده تر میباشد.

اگرچه امکان دارد در آغاز نمودار بیش از اندازه شلوغ و پیچیده به نظر برسد، ولی مثل بقیه شیوه های تحلیل تکنیکال به دخالت ذهن انسان (نظیر رسم خطوط روند) وابسته نمیباشد.

با وجود چالشهایی که در خصوص تنظیمات ایچیموکو پیرامون ماست، استراتژی آن جهت استفاده نسبتا ساده میباشد.

این سیستم باید با ترکیب با دیگر شیوه استفاده شود تا قادر باشد به درستی جهت تایید روند و کم کردن خطاهای معامله مورد استفاده قرار بگیرد.

مقدار اطلاعاتی که این نمودار بیان میکند امکان دارد برای مبتدیان خیلی زیاد و گیجکننده باشد. در نتیجه جهت اینگونه معاملهگران، همواره پیشنهاد میکنیم پیش از آغاز فعالیت با ابر ایچیموکو، با اندیکاتورهای پایهایتر مشغول شوند.