[ad_1]

در ایالات متحده، ارز دیجیتال مشمول مالیات رمزنگاری شده است و به جای دارایی یا دارایی، به عنوان معاملات طبقه بندی می شود. ناگفته نماند که عدم پیگیری و گزارش دقیق این تراکنش ها می تواند منجر به جریمه و جریمه شود.

در اینجا یک راهنمای مالیاتی جامع برای ردیابی و گزارش تراکنش های رمزنگاری برای اهداف مالیاتی در ایالات متحده آورده شده است.

نحوه مالیات بر ارزهای دیجیتال در ایالات متحده

در ایالات متحده، اگر در داراییهای رمزنگاری مانند توکنهای غیرقابل تعویض (NFT) سرمایهگذاری میکنید و برای کسب سود بیشتر معامله میکنید، باید برای مالیات رمزنگاری آماده باشید.

توجه داشته باشید که خرید کریپتو به تنهایی – یا افزایش یا کاهش ارزش آن در حالی که در سبد شماست – مشمول مالیات نیست. زمانی که شما دارایی را به هر نحوی برای کسب منفعت می فروشید، سرمایه گذاری می کنید یا از بین می برید، مالیات تعلق می گیرد.

ارزهای دیجیتال از دو طریق مشمول مالیات هستند: مالیات بر عایدی سرمایه و مالیات بر درآمد.

مالیات بر عایدی سرمایه

این امر در مورد سود حاصل از فروش دارایی که با قیمت کمتری خریداری شده است، اعمال می شود. هرگونه سود حاصل از فروش یا معامله دارایی دیجیتال به قیمتی بالاتر از خرید، مشمول مالیات بر عایدی سرمایه است.

اگر دارایی های کریپتو کمتر از یک سال نگهداری شوند، سود کوتاه مدت محسوب می شود. اگر بیش از یک سال برگزار شود، به عنوان یک سود بلند مدت در نظر گرفته می شود.

رویدادهای سود سرمایه شامل فروش ارز دیجیتال برای ارز فیات و ارسال ارز دیجیتال (بیش از 15000 دلار) به عنوان هدیه است.

علاوه بر این، خرید کالاها و خدمات با ارز دیجیتال نیز یک رویداد مشمول مالیات بر عایدی سرمایه در نظر گرفته می شود. معامله یا مبادله یک دارایی دیجیتال با دیگری نیز یک رویداد سود سرمایه در نظر گرفته می شود. این شامل خرید NFT با ارز دیجیتال است.

به این ترتیب، ردیابی دقیق تمام تراکنش های رمزنگاری برای اهداف مالیاتی بسیار مهم است. گفته می شود، اعلام ضرر سرمایه می تواند مالیات بر عایدی سرمایه را جبران کند.

مربوط: رئیس مالیات کوینلی: «بزرگترین اشتباه» استفاده نکردن از برداشت زیان مالیاتی است

مالیات بر درآمد

مالیات بر درآمد تراکنشهای ارزهای دیجیتال برای درآمد حاصل از استخراج و سهامبندی توکنها اعمال میشود. اینها شامل دریافت ارز رمزنگاری شده از ایردراپ یا هرگونه سود ارز دیجیتال از وام غیرمتمرکز مالی (DeFi) است.

همچنین دریافت کریپتوکارنسی به عنوان وسیله پرداخت نیروی کار نیز یک رویداد مالیات بر درآمد محسوب می شود.

نرخ های مالیاتی بلندمدت ارزهای دیجیتال

نرخهای مالیاتی بلندمدت IRS برای ارزهای رمزنگاریشده که بیش از یک سال نگهداری میشوند اعمال میشود.

برای افراد مجرد، هیچ مالیاتی بر سود ارزهای دیجیتال تا سقف 44625 دلار اخذ نخواهد شد. برای افرادی که بهعنوان سرپرست خانوار یا افراد متاهل تشکیل پرونده میدهند، این نرخها بر اساس براکتهای مالیات بر درآمد از 0 تا 20 درصد متغیر است.

برای جزئیات بیشتر به جدول زیر مراجعه کنید:

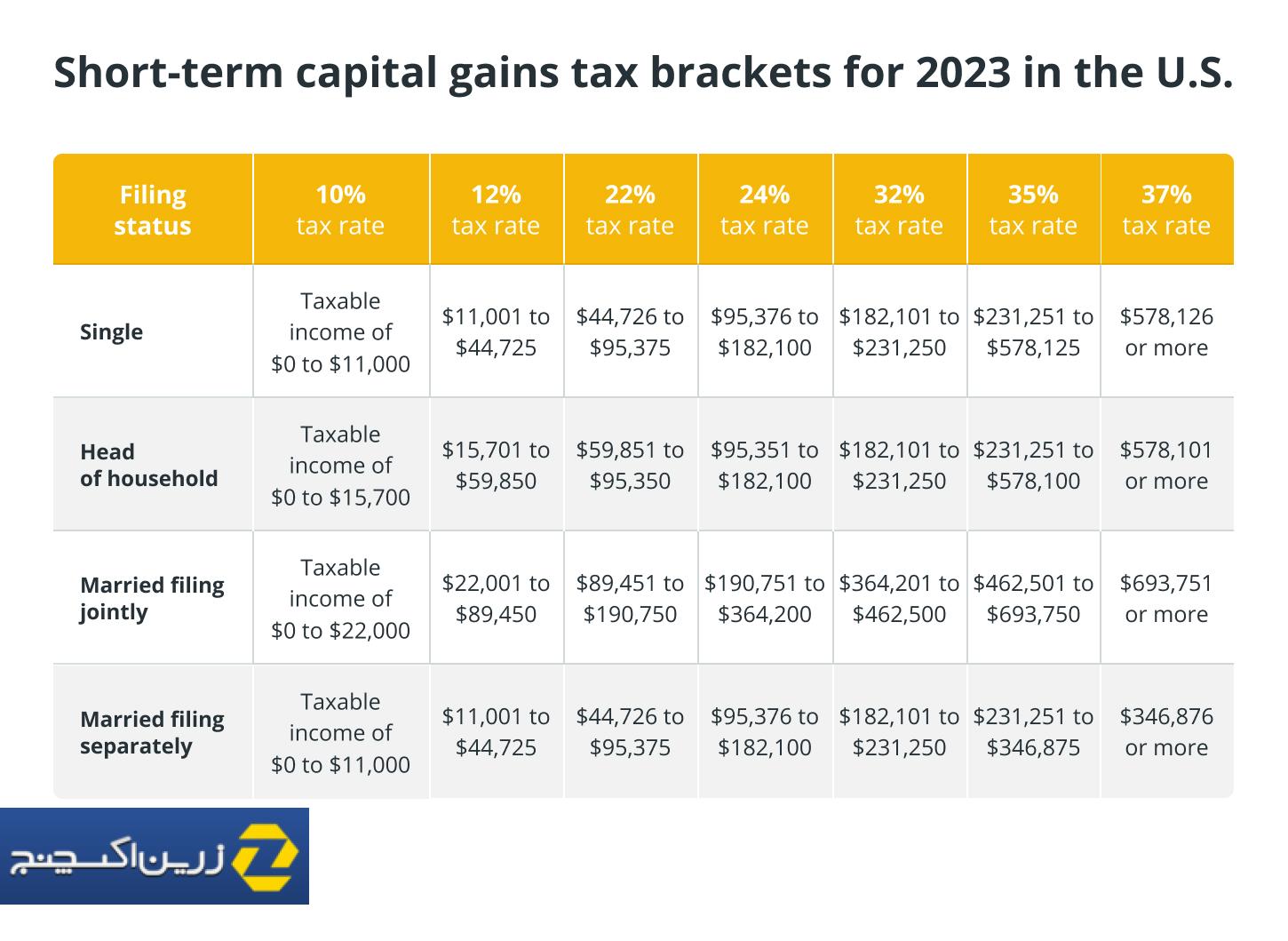

نرخ های مالیاتی کوتاه مدت ارزهای دیجیتال

برای سودهای کریپتو کوتاهمدت – به عنوان مثال، سودهای ارزهای رمزنگاری شده که به مدت 365 روز یا کمتر نگهداری میشوند – نرخهای مالیاتی به عنوان نرخهای مالیات بر درآمد معمولی محاسبه میشوند.

همانطور که در جدول زیر نشان داده شده است، بر اساس گروه های درآمدی برای متقاضیان مجرد، زوج های متاهل که به طور مشترک بایگانی می کنند و سرپرستان خانوار از 10% تا 37% متغیر است.

چه زمانی ارز دیجیتال مشمول مالیات نمی شود؟

برخی از تراکنشهای ارز دیجیتال که مشمول سود سرمایه یا مالیات بر درآمد نیستند:

- خرید ارز دیجیتال با ارز فیات

- نگه داشتن ارزهای دیجیتال بدون فروش آنها

- جابجایی ارز دیجیتال بین کیف پول های رمزنگاری شده خودتان

- هدیه دادن ارز دیجیتال به مبلغ کمتر از 15000 دلار

- اهدای ارز دیجیتال به موسسات خیریه (در واقع، این ممکن است کسر مالیات باشد)

- ایجاد NFT (مگر اینکه فروخته شود).

نحوه ردیابی تراکنش های رمزنگاری

پیگیری و گزارش دقیق تمام تراکنشهای ارز دیجیتال و مشورت با یک متخصص مالیاتی برای انجام کلیه تعهدات ضروری است. برای برخی، ممکن است فقط موضوع اسکرین شات گرفتن از معدود تراکنش های ارز دیجیتالی باشد که در طول سال انجام داده اند. برای دیگران، ثبت تراکنش های رمزنگاری در تمام اکوسیستم های Web3 می تواند کار سختی باشد.

چندین راه حل نرم افزاری برای ردیابی و ایجاد گزارش برای تراکنش های ارزهای دیجیتال وجود دارد. گزینه های محبوب عبارتند از کوینلی، کوین لجر و حسابداری.

اگر ترجیح می دهید همه این کارها را خودتان انجام دهید، در اینجا یک راهنمای گام به گام برای ردیابی و گزارش تراکنش های رمزنگاری وجود دارد:

- همه تراکنشهای ارزهای دیجیتال خود از جمله معاملات، خرید و فروش را شناسایی و سازماندهی کنید. فهرستی از نوع ارز دیجیتال یا دارایی، تاریخ تراکنش، مبلغ و ارزش در زمان تراکنش تهیه کنید. یادداشت آدرس کیف پول مربوطه نیز تمرین خوبی است.

- مبنای هزینه هر تراکنش را محاسبه کنید که شامل قیمت خرید، کارمزد و سایر هزینه های انجام شده است.

- سود یا زیان هر معامله را تعیین کنید، که تفاوت بین مبنای هزینه و ارزش بازار منصفانه ارز دیجیتال در زمان فروش یا معامله است.

- تراکنشهای کوتاهمدت و بلندمدت خود را بر اساس اینکه دارایی رمزنگاری مورد نظر را کمتر از یک سال (کوتاهمدت) یا بیشتر از یک سال (بلندمدت) نگه داشتهاید، جدا کنید.

با نگهداشتن سوابق دقیق و مطلع ماندن از آخرین دستورالعملهای مالیاتی، میتوانید به راحتی پیامدهای مالیاتی سرمایهگذاریهای ارز دیجیتال خود را بررسی کنید. در حالی که هنوز “سناریوهای تعریف نشده” زیادی در رابطه با مالیات بر کریپتو وجود دارد، IRS به طور مستمر در تلاش است تا آنها را پوشش دهد.

مربوط: فرماندار آریزونا لایحهای را که مالیات میزبانهای گره بلاک چین را هدف قرار میدهد وتو میکند

گزارش دارایی های رمزنگاری شده در مورد مالیات شما

پس از ردیابی دقیق تراکنش های رمزنگاری خود، باید همه آنها را برای اهداف مالیاتی به IRS ارسال کنید.

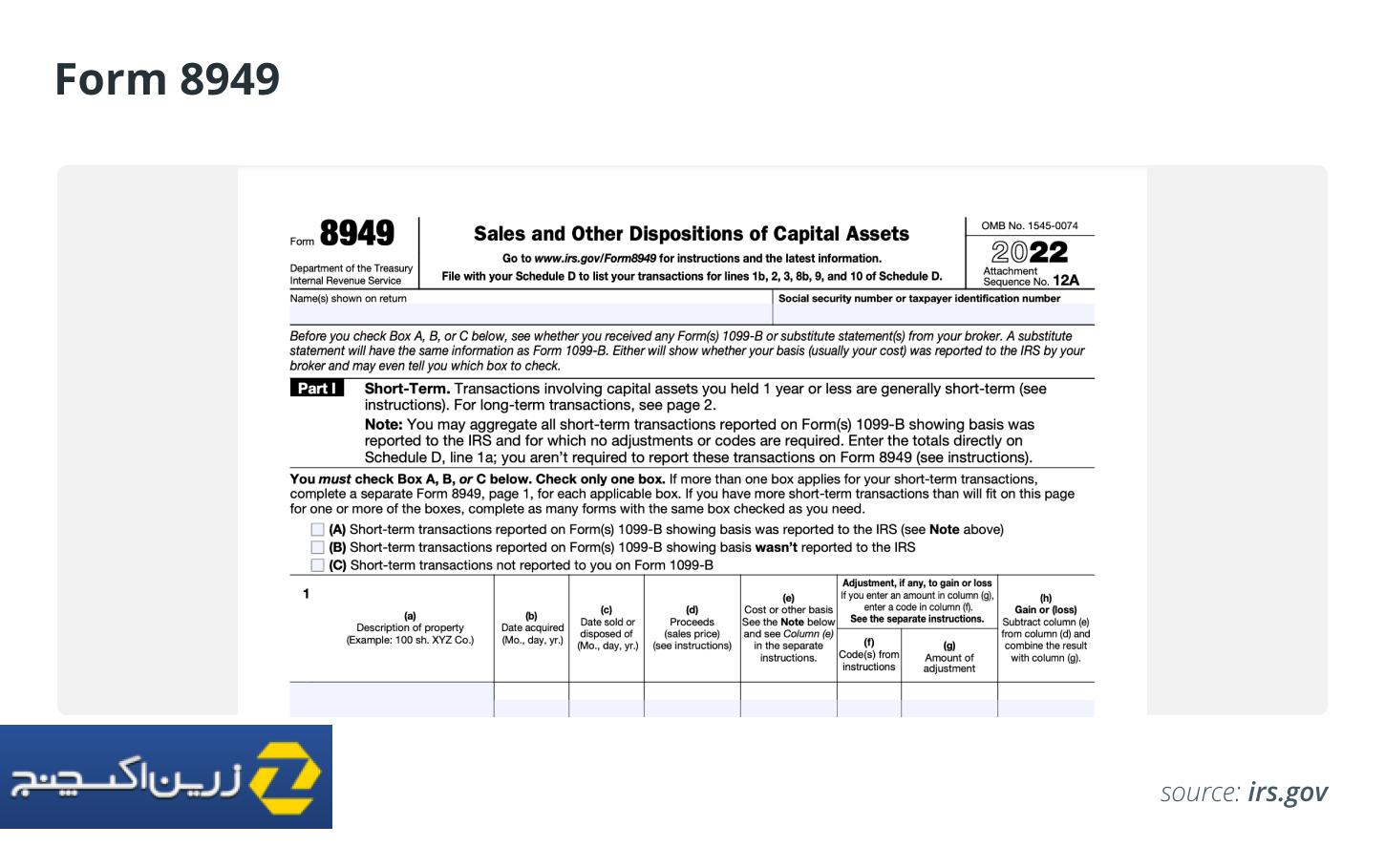

گزارش سود و زیان سرمایه

را فرم مالیات کریپتو 8949 برای گزارش فروش و واگذاری دارایی های سرمایه ای، از جمله ارزهای دیجیتال استفاده می شود. این شامل دو بخش است: قسمت اول برای دفع کوتاه مدت و قسمت دوم برای دفع طولانی مدت.

بر اساس اینکه آیا تراکنش شما گزارش شده است، باید کادر مربوطه را در بالای برگه علامت بزنید فرم 1099. فرم مالیات رمزنگاری 1099 B – که قرار است توسط صرافی ها صادر شود – برای گزارش انواع درآمدهای دریافتی در طول سال، از جمله درآمد حاصل از سرمایه گذاری سهام و ارزهای دیجیتال استفاده می شود.

با این حال، از آنجایی که اکثر صرافیها فرم 1099-B را برای تراکنشهای ارزهای دیجیتال صادر نمیکنند، احتمالاً باید گزینه C (در فرم 8949) را انتخاب کنید که برای تراکنشهای کوتاهمدتی که قبلاً گزارش نشدهاند اعمال میشود.

برای تکمیل جزئیات فرم 8949، باید اطلاعات زیر را ارائه دهید:

- شرحی از دارایی کریپتو فروخته شده

- تاریخی که در ابتدا آن را به دست آوردید

- تاریخی که آن را فروختید یا از بین بردید

- ارزش منصفانه بازار

- مبنای هزینه

- سود یا ضرر.

هر یک از اینها به هر ستون در فرم 8949 مربوط می شود (همانطور که در زیر نشان داده شده است):

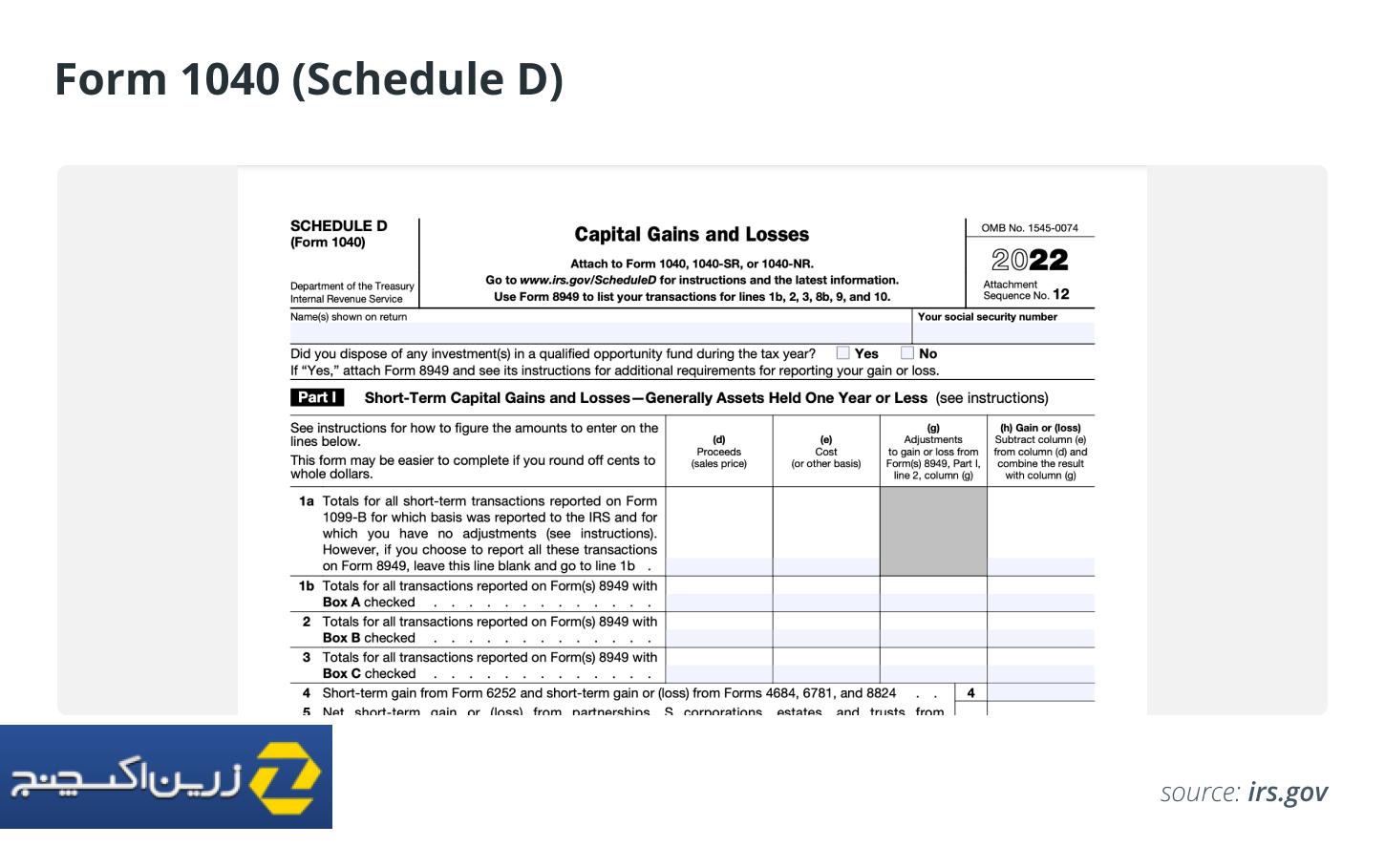

هنگامی که فرم 8949 پر شد، باید کل سود (یا ضرر) را بگیرید و همان را ذکر کنید برنامه D از فرم 1040.

گزارش درآمد کریپتو

رایج ترین فرم برای اظهارنامه مالیات بر درآمد فردی در ایالات متحده فرم 1040 است. شما باید تمام درآمدهای رمزنگاری شده را در 1040 خود به همراه سود یا زیان سرمایه از تراکنش های رمزنگاری گزارش دهید.

فرم 1040 یک سوال رمزنگاری دارد: «در هر زمانی در طول سال 2022، آیا شما: (الف) رمزنگاری را به عنوان پاداش، جایزه یا غرامت دریافت کردید. یا (ب) یک دارایی دیجیتال را بفروشد، مبادله کند، هدیه دهد، یا بهطور دیگری از بین ببرد؟» پنهان کردن اطلاعات یا هر شکلی از عدم صداقت به منزله تقلب مالیاتی است.

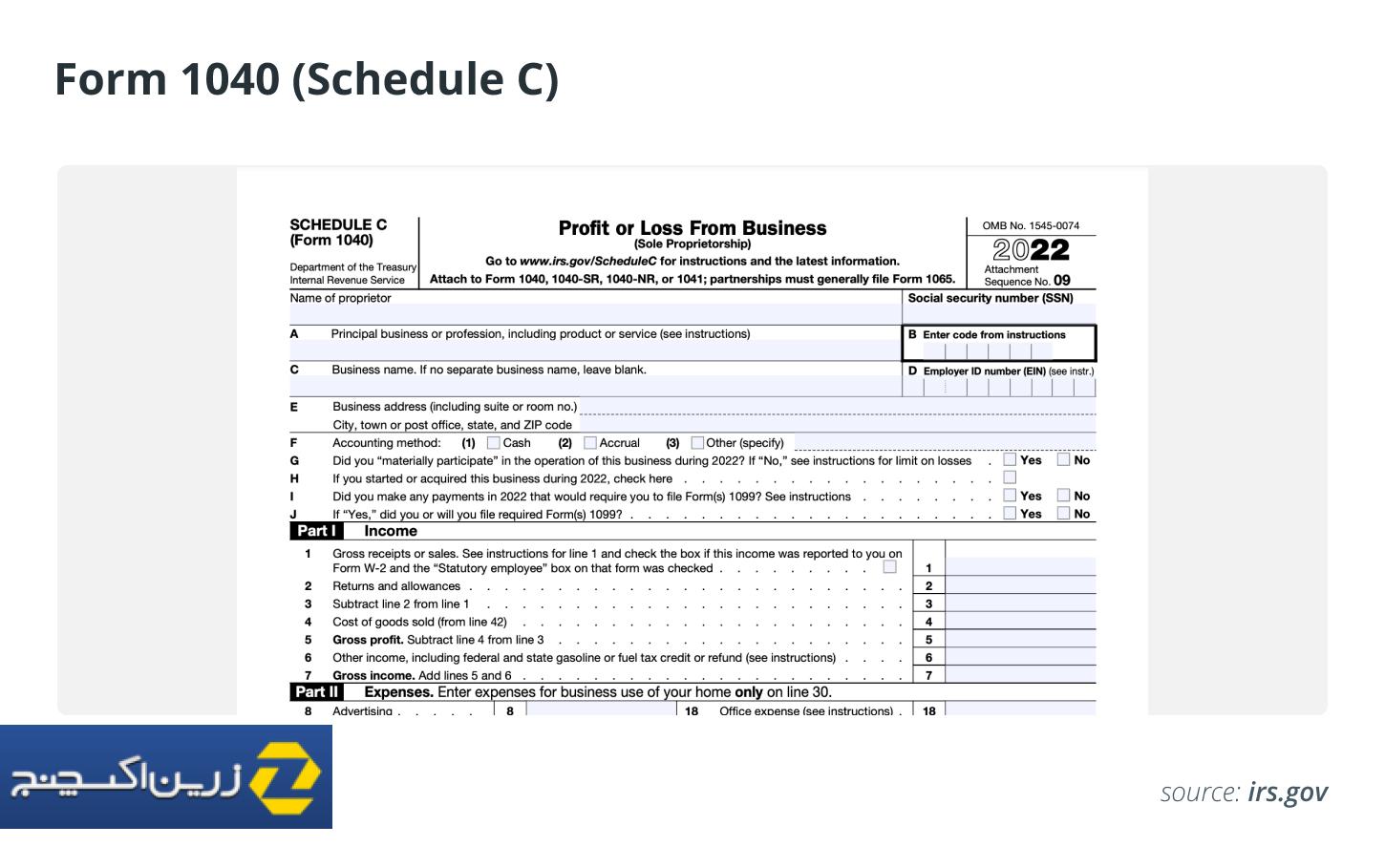

کسب کریپتو بهعنوان یک نهاد تجاری از طریق پرداخت برای نیروی کار، اجرای عملیات درآمد استخراج، یا بهرهبرداری از درآمد سهام به عنوان خوداشتغالی تلقی میشود. آنها باید گزارش شوند برنامه C از فرم 1040.

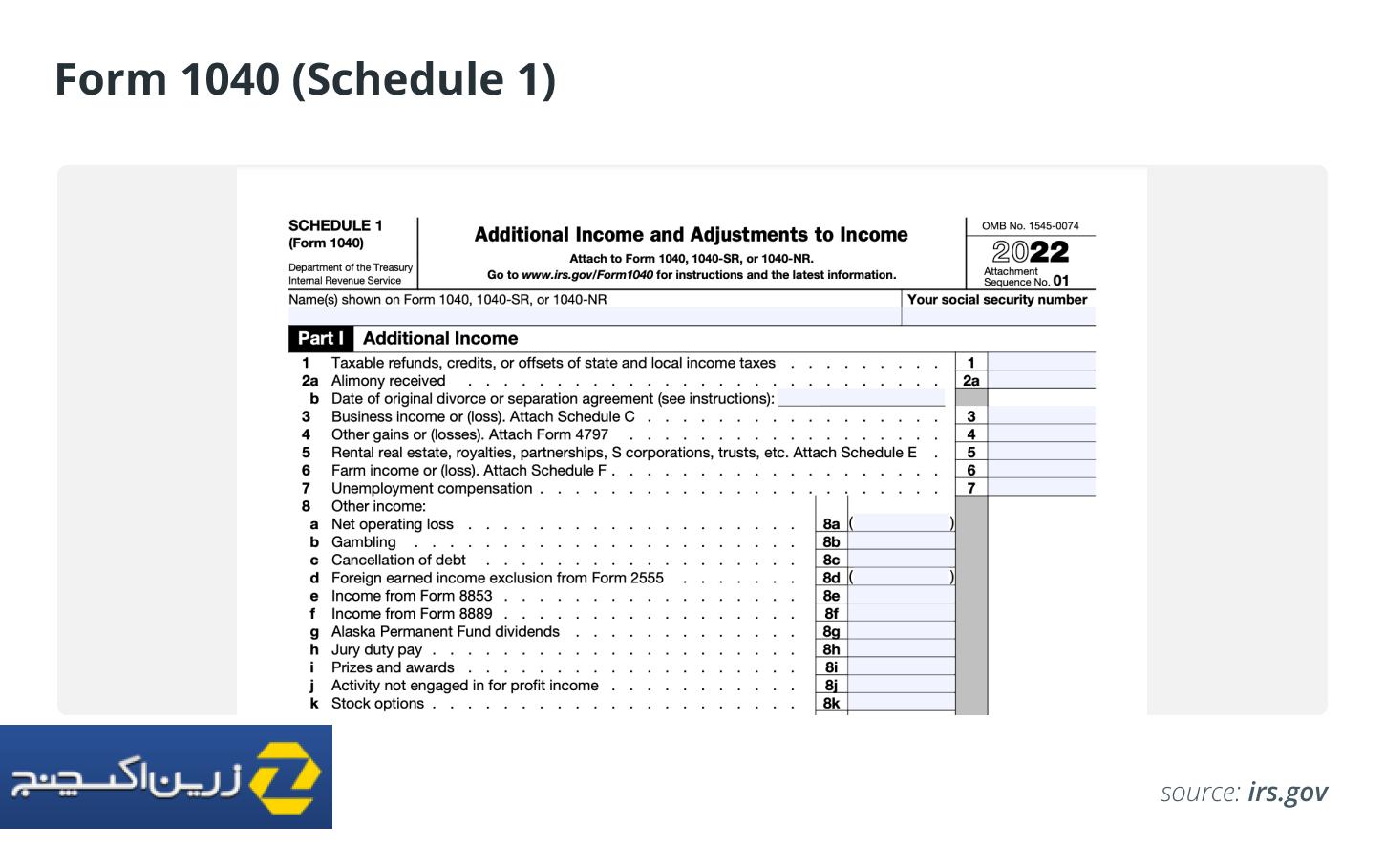

هنگامی که صحبت از گزارش درآمد ارزهای دیجیتال از ایردراپ، فورک یا منابع دیگر، مانند دستمزد و درآمد سرگرمی به میان میآید، معمولاً به عنوان «سایر درآمد» ثبت میشود. برنامه 1 از فرم 1040.

برای راهنمایی در مورد ثبت دقیق مالیات بر ارزهای دیجیتال و گزارش صحیح آنها در اظهارنامه مالیاتی، ممکن است با یک متخصص مالیات مشورت کنید.

[ad_2]